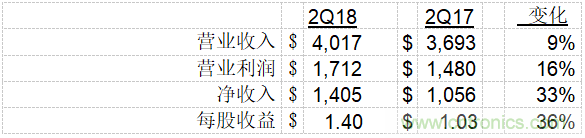

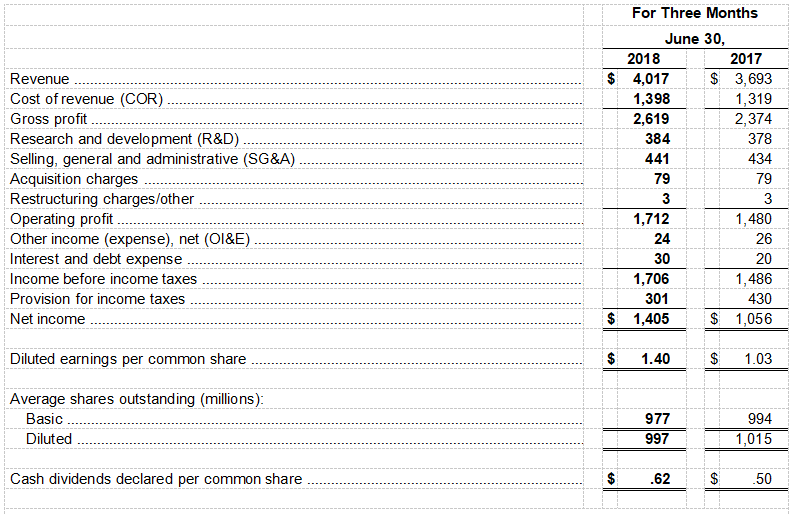

【導(dǎo)讀】北京訊(2018年7月26日)— 德州儀器公司(TI)(NASDAQ: TXN)日前公布其第二季度財務(wù)報告,營業(yè)收入40.2億美元,凈收入14.1億美元,每股收益1.40美元。其中,每股收益包括未涵蓋在公司原始計劃中的3美分離散稅收益。

關(guān)于公司業(yè)績及股東回報,TI董事長、總裁兼首席執(zhí)行官Rich Templeton作如下說明:

● “營業(yè)收入較去年同期增長9%。TI的模擬及嵌入式處理產(chǎn)品在工業(yè)和汽車市場中仍然保持強(qiáng)勁的需求。”

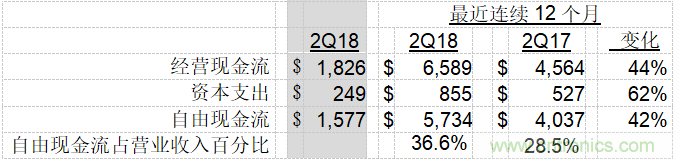

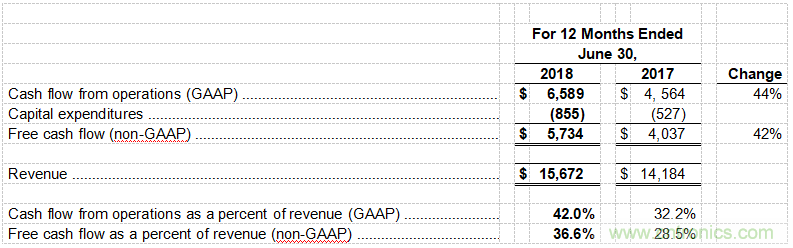

● “過去一年,通過公司運營產(chǎn)生的現(xiàn)金流達(dá)到66億美元,再次體現(xiàn)了公司商業(yè)模式的優(yōu)勢。自由現(xiàn)金流達(dá)● 到57億美元,占營業(yè)收入的36.6%。體現(xiàn)了我們高質(zhì)量的產(chǎn)品組合,以及高效的制造策略,包括300毫米(12英寸)模擬產(chǎn)品生產(chǎn)所具有的優(yōu)勢。”

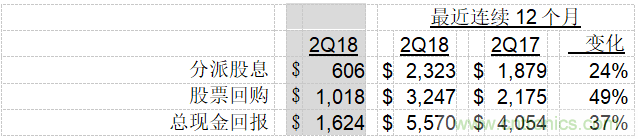

● “過去一年,通過股票回購和分派股息,我們給股東們的回報達(dá)到56億美元,這與我們將所有自由現(xiàn)金流回報給股東的策略相一致。在過去的12個月中,我們分派的股息在自由現(xiàn)金流中的占比達(dá)到41%,體現(xiàn)了其可持續(xù)性。”

● “德州儀器在2018年第三季度的預(yù)期是:營業(yè)收入范圍在41.1億美元至44.5億美元之間,每股收益范圍在1.41美元至1.63美元之間,其中包括估值為1000萬美元的離散稅收益。2018年與2019年的年度營業(yè)稅率預(yù)計分別為20%與16%。”

自由現(xiàn)金流為非GAAP財務(wù)衡量指標(biāo)。自由現(xiàn)金流指的是經(jīng)營活動產(chǎn)生的現(xiàn)金流減去資本支出后的所剩現(xiàn)金。

盈利摘要

單位為百萬美元,每股收益除外。

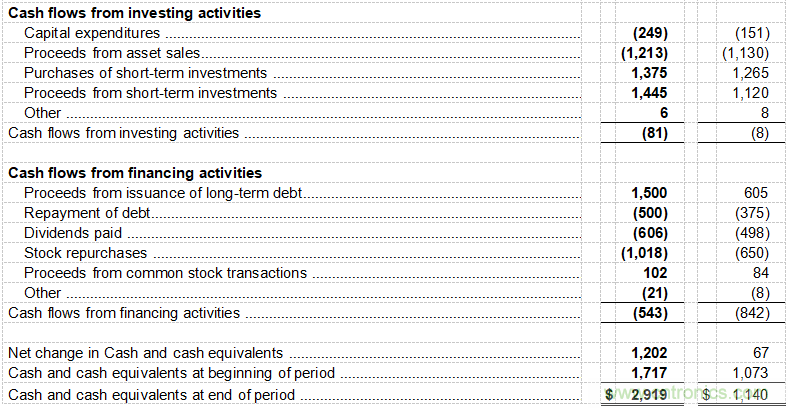

現(xiàn)金流量

單位為百萬美元。

現(xiàn)金回報

單位為百萬美元。

TEXAS INSTRUMENTS INCORPORATED AND SUBSIDIARIES

Consolidated Statements of Income

(Millions of dollars, except share and per-share amounts)

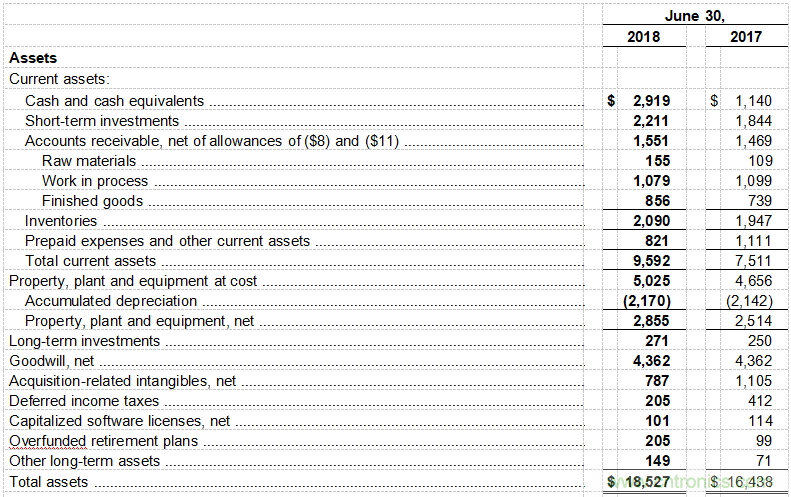

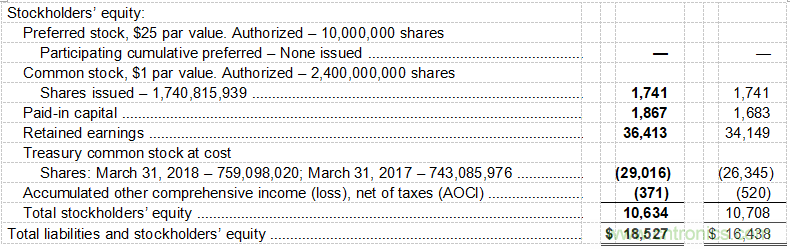

TEXAS INSTRUMENTS INCORPORATED AND SUBSIDIARIES

Consolidated Balance Sheets

(Millions of dollars, except share amounts)

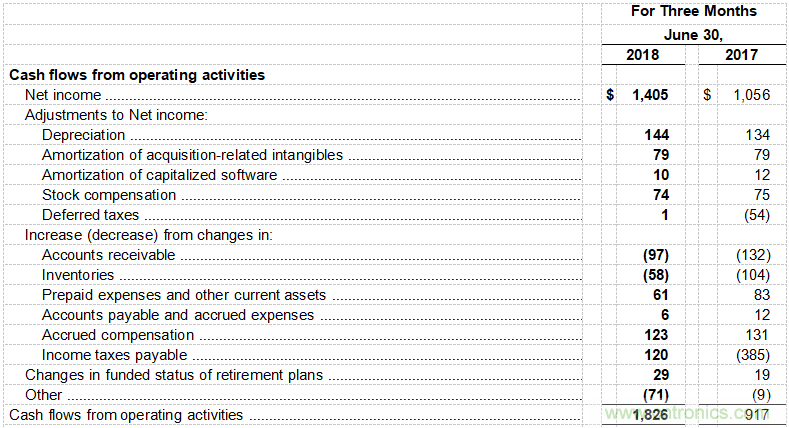

TEXAS INSTRUMENTS INCORPORATED AND SUBSIDIARIES

Consolidated Statements of Cash Flows

(Millions of dollars)

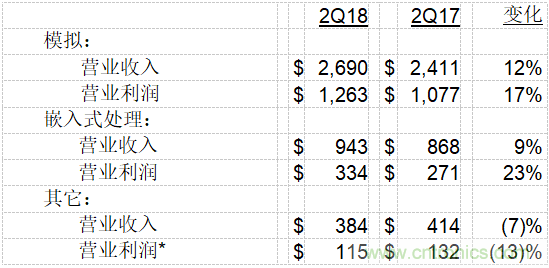

各業(yè)務(wù)單元季度業(yè)績

單位為百萬美元。

*包括收購、重組或其它費用。

與去年同期相比:

模擬:(包括電源、信號鏈和大容量模擬業(yè)務(wù))

● 營業(yè)收入的增長主要得益于電源和信號鏈產(chǎn)品。大容量模擬業(yè)務(wù)減少。

● 營業(yè)利潤增加主要得益于更高的營業(yè)收入和相關(guān)毛利率。

嵌入式處理:(包括連接微控制器和處理器)

● 兩條產(chǎn)品線營業(yè)收入均實現(xiàn)增長。

● 營業(yè)利潤增加主要得益于更高的營業(yè)收入和相關(guān)毛利率。

其它:(包括DLP®產(chǎn)品、計算器、定制ASIC產(chǎn)品)

?

● 營業(yè)收入減少3,000萬美元,營業(yè)利潤下降1,700萬美元。

非GAAP財務(wù)信息

本新聞稿包括根據(jù)這一衡量標(biāo)準(zhǔn)計算的自由現(xiàn)金流及各種比值。這些財務(wù)衡量標(biāo)準(zhǔn)并未包括在美國一般公認(rèn)的會計原則(GAAP)中。自由現(xiàn)金流的計算方法是從最直接可比的GAAP衡量標(biāo)準(zhǔn)中的經(jīng)營活動所產(chǎn)生的現(xiàn)金流(也被稱為經(jīng)營現(xiàn)金流)減去資本支出。

本公司認(rèn)為,自由現(xiàn)金流和相關(guān)的比值能夠深刻反映公司的流動資金、現(xiàn)金生成能力和潛在可回報投資者的現(xiàn)金金額,并幫助更好了解公司財務(wù)業(yè)績。這些非GAAP衡量指標(biāo)是可比GAAP衡量指標(biāo)的補(bǔ)充。

下表中的數(shù)據(jù)是基于最直接可比GAAP的衡量標(biāo)準(zhǔn)經(jīng)調(diào)整后所得出的數(shù)據(jù)。

單位為百萬美元。

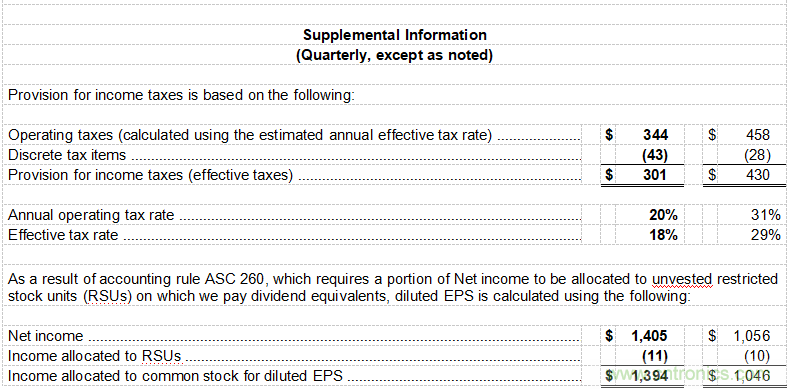

本新聞稿還包括對年度營業(yè)稅率的參考,這是一個我們用來描述預(yù)估年度實際稅率的非GAAP數(shù)據(jù)項,從定義上看,一個GAAP衡量標(biāo)準(zhǔn)不包括離散稅項目。我們相信,由于營業(yè)稅率更加清晰地描述了預(yù)估年度實際稅率所代表的內(nèi)容,即稅率將會對我們運營的增量變化產(chǎn)生怎樣的影響,這一數(shù)據(jù)項是有用的。在使用年度營業(yè)稅率時對預(yù)估年度實際稅率沒有進(jìn)行調(diào)整。

預(yù)測性聲明通知

此新聞稿包含根據(jù)美國1995年《私人證券訴訟改革法案》之免責(zé)條款所擬定的前瞻性聲明。這些聲明一般以 TI及其管理層“相信”、“期望”、“預(yù)期”、“預(yù)見”、“估計”或其它具有相似含義的字詞呈現(xiàn)。同樣,文中對TI的業(yè)務(wù)戰(zhàn)略、前景、目的、計劃、意圖或目標(biāo)之陳述亦屬前瞻性聲明。所有此等前瞻性聲明均具有一定風(fēng)險及不確定性,可能導(dǎo)致實際結(jié)果與前瞻性聲明內(nèi)容存在重大差異。

我們希望讀者能仔細(xì)考慮以下重要因素,它們可能導(dǎo)致實際結(jié)果與TI或其管理層的預(yù)期產(chǎn)生重大差異:

● 市場對半導(dǎo)體的需求,尤其是工業(yè)、汽車和個人電子產(chǎn)品等TI的終端市場;

● TI在競爭激烈的行業(yè)中保持產(chǎn)品和價格競爭力的能力;

● 客戶需求與預(yù)測不符,由于需求導(dǎo)致與預(yù)測不一致的TI庫存短缺或過剩所帶來的財務(wù)影響;

● TI及其客戶或供應(yīng)商所在地區(qū)的經(jīng)濟(jì)、社會和政治條件,包括安全隱患、國際貿(mào)易政策、政治與社會穩(wěn)定性、衛(wèi)生條件、交通運輸、通信和信息技術(shù)網(wǎng)絡(luò)可能發(fā)生中斷以及外幣兌換匯率波動等;

● TI及其客戶或供應(yīng)商的信息技術(shù)系統(tǒng)發(fā)生損壞或中斷;

● TI及其客戶或供應(yīng)商所在地區(qū)發(fā)生自然事件,如惡劣天氣、地震和流行病等;

● TI在瞬息萬變的技術(shù)環(huán)境里開發(fā)、生產(chǎn)和營銷創(chuàng)新產(chǎn)品的能力;

● 及時實施新的制造工藝和安裝制造設(shè)備,或獲得必要第三方代工和封裝/測試分包服務(wù)的能力;

● 原材料、公用事業(yè)、制造設(shè)備、第三方制造服務(wù)和制造技術(shù)的可用性和成本;

● 由于復(fù)雜法律和規(guī)章制度的服從或改變,或官方的強(qiáng)制措施,對TI產(chǎn)品的制造和運輸,或業(yè)務(wù)運營帶來限制,或TI受到罰款、處罰和其他法律責(zé)任;

● 因疫情或交收失誤,或與TI產(chǎn)品、制造、服務(wù)、設(shè)計和傳播相關(guān),或因含TI部件的產(chǎn)品從客戶處召回所產(chǎn)生的產(chǎn)品責(zé)任或索賠申報;

● 因TI應(yīng)納稅利潤所在司法管轄區(qū)稅法變化而導(dǎo)致的適用于TI的稅率變化、稅務(wù)審計結(jié)果和實現(xiàn)資產(chǎn)遞延稅項的能力;

● 由于客戶和分銷商所導(dǎo)致的TI委托庫存的損失;

● 分銷商財務(wù)困難或他們對同類競爭產(chǎn)品線的推廣而導(dǎo)致TI損失,或失去數(shù)目龐大的分銷商;

● 因主要客戶導(dǎo)致的損失或采購縮減,分銷商及其他客戶調(diào)整庫存所涉的時間和金額;

● 在競爭激烈的周期性行業(yè)中保持或提高利潤率的能力,包括充分利用生產(chǎn)設(shè)施以實現(xiàn)固定營業(yè)成本的能力;

● TI維護(hù)和落實強(qiáng)大知識產(chǎn)權(quán)組合以及保持自由運營的能力,或TI遭受侵權(quán)索賠;

● 全球信用和金融市場的不穩(wěn)定性,對TI在資助日常運營、投資商業(yè)、戰(zhàn)略性收購,或債務(wù)本金和利息支付等方面的能力造成影響;

● 醫(yī)療保健和退休津貼的成本提升;

● TI招募和留住熟練工程、管理和技術(shù)人才的能力;

● TI通過并購成功整合和實現(xiàn)成長機(jī)會的能力,或在重組成本和附帶成本節(jié)省的數(shù)額和時間上實現(xiàn)預(yù)期的能力;

● 非金融資產(chǎn)的減值。

有關(guān)這些因素的更詳細(xì)討論,請參閱TI最新10-K表格1A項“風(fēng)險因素”的討論。本新聞稿中包含的前瞻性陳述僅截至本新聞稿發(fā)布之日有效,TI不承擔(dān)任何對這些前瞻性陳述進(jìn)行更新以反映后續(xù)事件或情況的義務(wù)。

推薦閱讀:

開關(guān)和監(jiān)視高達(dá) 1000V 的高壓 DC 電源